Grundlagen einer Finanzierung

Hier finden Sie sämtliche Grundlagen, die zu einer Finanzierung gehören. Modernste Hypothekarprodukte gewährleisten eine auf Ihre Bedürfnisse massgeschneiderte Finanzierung. Gerne zeigen wir Ihnen bei einem persönlichen Gespräch die Möglichkeiten auf, erläutern Ihnen die Vorzüge der einzelnen Hypothekarmodelle und erarbeiten gemeinsam eine auf Sie zugeschnittene Lösung.

-

Eigenkapital

So viel benötigen Sie für Ihr Eigenheim

Nur wenige können ihr Eigenheim ausschliesslich mit Erspartem finanzieren. Mindestens 20 Prozent des Kaufpreises müssen Sie aber mit eigenen Mitteln finanzieren können, also mit Eigenkapital. Ihre persönlichen finanziellen Möglichkeiten und Verhältnisse geben Ihnen den Spielraum, das richtige Finanzierungsmodell zu wählen.

Wir stehen Ihnen zur Seite und ermitteln gemeinsam mit Ihnen die für Sie passende Lösung. Damit Sie Ihr Eigenkapital optimal einsetzen.

Das Eigenkapital kann sich aus verschiedenen Teilen zusammensetzen:

- Sparguthaben

- Werschriften

- Erbvorbezüge

- Vorsorgegelder der 3. Säule

- Lebensversicherungen

-

Fremdkapital

So viel erhalten Sie

Das benötigte Kapital erhalten Sie von uns in Form einer Hypothekarfinanzierung. Die Hypothek beträgt maximal 80 Prozent des Kaufpreises Ihres Traumobjekts.

Beim Immobilienkauf verteilt sich der Kredit auf zwei Tranchen:Eine 1. und eine 2. Hypothek. Die 1. Hypothek deckt zwei Drittel des Kaufpreises ab. Der restliche Teil der Finanzierung (bis max. 80 %) wird durch die 2. Hypothek gedeckt. Dieser Anteil muss jedoch innerhalb von 15 Jahren bzw. bis zur Pensionierung zurückbezahlt werden.

-

Tragbarkeit

Das richtige Verhältnis zum Einkommen

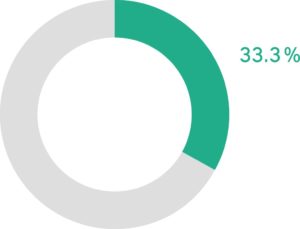

Die Ausgaben für Ihr Eigenheim müssen auch längerfristig in einem vernünftigen Verhältnis zu Ihrem Einkommen stehen. Die anfallenden Kosten sollten deshalb nicht mehr als einen Drittel des Bruttoeinkommens betragen.

Welche jährlichen Kosten werden für die Berechnung der Tragbarkeit berücksichtigt?

Hypothekarzinsen

Damit die Tragbarkeit auch bei steigenden Marktzinsen geben ist, rechnet die Bank SLM mit einem kalkulatorischen Zinssatz von 4.5 %.Unterhalts- und Nebenkosten

Laufende Ausgaben für Heizung, Wasser, Hauswartung, Strom, Kehricht sowie Reserven für Reparaturen am Eigenheim werden unter dem Punkt Nebenkosten zusammengefasst. Erfahrungsgemäss belaufen sich diese Kosten auf jährlich 1% des Kaufpreises.Amortisation 2. Hypothek

Die zweite Hypothek muss innerhalb von 15 Jahren resp. spätestens bis zur Pensionierung zurückbezahlt werden.

-

Amortisation

So zahlen Sie ihre Hypothek zurück

Direkte Amortisation

Bei direkter Amortisation zahlen Sie Ihre Hypothekarschuld regelmässig in gleich bleibenden Raten zurück. Die Hypothekarschuld nimmt durch die direkte Rückzahlung stetig ab.

+ Jährlich sinkende Hypothekarschuld und Zinskosten

– Steigende Steuerlast aufgrund geringerer Abzüge

Indirekte Amortisation

Bei indirekter Amortisation bleibt die Höhe der Hypothek gleich. Anstatt die Hypothek zurückzuzahlen, richten Sie ein «PRIVOR-Konto» im Rahmen der Säule 3a bei uns ein. Die Rückzahlung erfolgt durch die Einzahlung auf dieses Konto. Spätestens zur Pensionierung wird das Geld in der Säule 3a ausbezahlt und zur Rückzahlung der Hypothek verwendet.

+ Hypothekarzinsen können den Steuern vollumfänglich abgezogen werden

– Hypothekarschuld und Zinskosten bleiben konstant hoch

Steuertipp:

Reduzieren Sie Ihre Steuerlast indem Sie eine indirekte Amortisation wählen. Der Hypothekarbetrag wird durch Einzahlungen auf Ihr PRIVOR-Konto nicht reduziert. Die Schuldzinsen der Hypothek können so vollumfänglich dem steuerbaren Einkommen abgezogen werden.

-

Hypothekarmodelle

So finden Sie das optimale Hypothekarmodell

Festhypothek – die Kalkulierbare

- Zinssatz: unveränderlich während der Laufzeit

- Laufzeit: ab 2 Jahren

+ – Klare Budgetverhältnisse Keine Entlastung bei Zinssenkungen am Markt Keine Zinsschwankungen Flexhypothek – die Marktgerechte (LIBOR)

- Zinssätze: ändert je nach Lage am Geldmarkt (alle 3 oder 6 Monate)

- Laufzeit: 3 Jahre

+ – Sie profitieren rasch von Zinssenkungen am Markt Höhere Belastung bei steigenden Marktzinsen Einfacher Wechsel in ein anderes Hypothekarmodell